Thuế thu nhập doanh nghiệp là loại thuế tạm tính theo quý và quyết toán thuế vào cuối năm.

Tài khoản sử dụng để hạch toán:

TK 3334: Thuế thu nhập doanh nghiệp.

TK 821: Chi phí thuế thu nhập doanh nghiệp.

TK 821: Chi phí thuế thu nhập doanh nghiệp.

Căn cứ để hạch toán thuế TNDN là:

+ Số tiền tạm tính số thuế TNDN phải nộp ở hàng quý

+ Giấy nộp tiền thuế TNDN vào NSNN

+ Tờ khai quyết toán thuế TNDN của năm

Sau đây Kế Toán Thiên Ưng sẽ đưa ra cách hạch toán các nghiệp vụ thường gặp liên quan đến thuế TNDN:

Phần 1: Hạch toán thuế TNDN tạm nộp hàng quý

Theo quy định của luật Thuế TNDN hiện hành thì hiện nay doanh nghiệp không phải làm tờ khai thuế TNDN tạm tính nữa

Doanh nghiệp căn cứ kết quả sản xuất, kinh doanh, người nộp thuế thực hiện tạm nộp số thuế thu nhập doanh nghiệp

(Theo điều 17 của Thông tư 151/2014/TT-BTC)

Hàng quý, doanh nghiệp thực hiện tính toán ra số thuế thu nhập doanh nghiệp phải nộp vào Ngân sách Nhà nước

Căn cứ vào chứng từ nộp thuế thu nhập doanh nghiệp để ghi nhận số thuế thu nhập doanh nghiệp tạm phải nộp vào chi phí thuế thu nhập doanh nghiệp như sau:

– Hạch toán chi phí thuế TNDN:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp.

– Hạch toán số tiền thuế TNDN đã tạm nộp:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có các TK 111, 112.

Lưu ý: Đối với trường hợp tạm tính ra không phải nộp thuế TNDN tạm tính quý đó thì các bạn không phải hạch toán

Các bạn có thể tham khảo thêm tại đây: Cách tính thuế thu nhập doanh nghiệp tạm tính quý mới nhất 2021

Phần 2: Hạch toán thuế TNDN sau quyết toán

Căn cứ vào tờ khai quyết toán thuế TNDN Mẫu 03/TNDN để các bạn xác định số thuế thu nhập doanh nghiệp phải nộp của năm tài chính

Quan tâm đến các chỉ tiêu trên tờ khai quyết toán như sau:

– Chỉ tiêu C1 – Thu nhập chịu thuế:

+ Nếu C1 có giá trị âm (số tiền ở trong ngoặc): năm tài chính đó doanh nghiệp không phải nộp thuế TNDN.

(Nếu ở các quý trong năm đã nộp tiền thuế TNDN tạm tính thì số tiền đó được coi là nộp thừa)

+ Nếu C1 có giá dương: Ta tiến hành xem xét đến số lỗ được chuyển từ các năm trước (nếu có)

=> Nếu chỉ tiêu C4 có xuất hiện số tiền: Năm tài chính đó phải nộp tiền thuế TNDN (do lãi)

=> Nếu chỉ tiêu C4 có xuất hiện số tiền: Năm tài chính đó phải nộp tiền thuế TNDN (do lãi)

Lưu ý: C4 là chỉ tiêu đã bù trừ số lỗ của năm trước (nếu có)

– Chỉ tiêu D – Tổng số thuế TNDN phải nộp: Nếu có phát sinh số tiền thì đây chính là số tiền thuế TNDN phải nộp của cả năm

– Chỉ tiêu E – Số tiền thuế TNDN đã nộp trong năm (ở các quý khi tạm tính và cả số tiền thuế TNDN nộp thừa của các năm trước (nếu có)

– Chỉ tiêu G – Tổng số thuế TNDN còn phải nộp (đây là số tiền chênh lệch giữa số tiền thuế TNDN phải nộp của cả năm so với việc tạm tính, tạm nộp ở các quý trong năm)

+ Nếu G có giá trị âm: thì trong năm đã nộp thừa tiền thuế TNDN

+ Nếu G có giá trị dương: thì đây là số thuế TNDN còn thiếu, còn phải nộp thêm

=> Trên đây là tổng quan về tờ khai quyết toán thuế TNDN, chia sẻ để các bạn hiểu thêm về các chỉ tiêu và cách đối chiếu với sổ sách.

Còn việc hạch toán được thực hiện như sau:

– Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp nhỏ hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm => Đây là trường hợp doanh nghiệp đã nộp thừa tiền thuế TNDN (chỉ tiếu G trên tờ khai QTT TNDN 03/TNDN có giá trị âm) thì số chênh lệch sẽ được hạch toán

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 821 – Chi phí thuế thu nhập doanh nghiệp.

– Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp lớn hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm => Đây là trường hợp doanh nghiệp đã nộp thiếu tiền thuế TNDN (chỉ tiếu G trên tờ khai QTT TNDN 03/TNDN có giá trị dương) thì số chênh lệch sẽ được hạch toán:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp.

Để mẫu tờ khai quyết toán thuế 03/TNDN và hiểu các chỉ tiêu các bạn có thể tham khảo tại đây:

Cách làm tờ khai QTT TNDN

Phần 3: Hạch toán kết chuyển chi phí thuế TNDN:

Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

+ Nếu TK 821 có số phát sinh Nợ lớn hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 821- Chi phí thuế thu nhập doanh nghiệp hiện hành.

+ Nếu TK 821 có số phát sinh Nợ nhỏ hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 821- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 – Xác định kết quả kinh doanh.

Phần 4: Hạch toán khoản tiền chậm nộp tiền thuế TNDN

* Quy định: Theo điều 17 của TT 151 thì tiền chậm nộp thuế TNDN có thể phát sinh trong các trường hợp sau:

Trường hợp 1: Phạt chậm nộp do nộp tạm tính thấp hơn 80% số với số tiền phải nộp khi quyết toán:

* Quy định: Theo điều 17 của TT 151 thì tiền chậm nộp thuế TNDN có thể phát sinh trong các trường hợp sau:

Trường hợp 1: Phạt chậm nộp do nộp tạm tính thấp hơn 80% số với số tiền phải nộp khi quyết toán:

Trường hợp tổng số thuế tạm nộp trong kỳ tính thuế thấp hơn số thuế thu nhập doanh nghiệp phải nộp theo quyết toán từ 20% trở lên thì doanh nghiệp phải nộp tiền chậm nộp đối với phần chênh lệch từ 20% trở lên giữa số thuế tạm nộp với số thuế phải nộp theo quyết toán tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý bốn của doanh nghiệp đến ngày thực nộp số thuế còn thiếu so với số quyết toán.

Ví dụ: Doanh nghiệp B có năm tài chính trùng với năm dương lịch. Kỳ tính thuế năm 2020, doanh nghiệp đã tạm nộp thuế thu nhập doanh nghiệp là 80 triệu đồng, khi quyết toán năm, số thuế thu nhập doanh nghiệp phải nộp theo quyết toán là 110 triệu đồng, tăng 30 triệu đồng.

20% của số phải nộp theo quyết toán là: 110 x 20% = 22 triệu đồng.

Phần chênh lệch từ 20% trở lên có giá trị là: 30 triệu – 22 triệu = 8 triệu đồng.

Khi đó, doanh nghiệp B phải nộp số thuế còn phải nộp sau quyết toán là 30 triệu đồng. Đồng thời, doanh nghiệp bị tính tiền chậm nộp đối với số thuế chênh lệch từ 20% trở lên (là 8 triệu đồng) tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý bốn của doanh nghiệp (sau ngày 31 tháng 1 năm 2021) đến ngày thực nộp số thuế còn thiếu so với số thuế phải nộp theo quyết toán.

=> Số tiền phạt này sẽ được tính toán trên tờ khai QTT TNDN. Cụ thể là tại chỉ tiêu M2 trên tờ khai 03/TNDN

Trường hợp 2: Phạt chậm nộp do nộp tiền thuế sau thời hạn nộp hồ sơ quyết toán thuế năm (hoặc bị truy thu)

Đối với số thuế thu nhập doanh nghiệp tạm nộp theo quý thấp hơn số thuế phải nộp theo quyết toán dưới 20% mà doanh nghiệp chậm nộp so với thời hạn quy định (thời hạn nộp hồ sơ quyết toán thuế năm) thì tính tiền chậm nộp kể từ ngày hết thời hạn nộp thuế đến ngày thực nộp số thuế còn thiếu so với số quyết toán.

Đối với số thuế thu nhập doanh nghiệp tạm nộp theo quý thấp hơn số thuế phải nộp theo quyết toán dưới 20% mà doanh nghiệp chậm nộp so với thời hạn quy định (thời hạn nộp hồ sơ quyết toán thuế năm) thì tính tiền chậm nộp kể từ ngày hết thời hạn nộp thuế đến ngày thực nộp số thuế còn thiếu so với số quyết toán.

Ví dụ: Đối với kỳ tính thuế năm 2020, Doanh nghiệp A đã tạm nộp thuế thu nhập doanh nghiệp là 80 triệu đồng, khi quyết toán năm, số thuế thu nhập doanh nghiệp phải nộp theo quyết toán là 90 triệu đồng, tăng 10 triệu đồng; như vậy chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế đã tạm nộp trong năm dưới 20% thì doanh nghiệp chỉ phải nộp số thuế còn phải nộp sau quyết toán là 10 triệu đồng đó vào ngân sách nhà nước theo thời hạn quy định. Trường hợp doanh nghiệp chậm nộp số thuế chênh lệch 10 triệu này (Nộp tiền sau ngày 31/03/2021) thì bị tính tiền chậm nộp theo quy định.

=> Số tiền phạt chậm nộp này doanh nghiệp phải tự tính, tự xác định.

* Cách tính tiền chậm nộp:

Số tiền phạt chậm nộp = Số tiền thuế TNDN chậm nộp X 0.03% X số ngày chậm nộp

* Cách hạch toán số tiền chậm nộp

– Xác định số tiền chậm nộp:

Số tiền phạt chậm nộp = Số tiền thuế TNDN chậm nộp X 0.03% X số ngày chậm nộp

* Cách hạch toán số tiền chậm nộp

– Xác định số tiền chậm nộp:

Nợ 811 – Chi phí khác

Có 3339 – Phí, lệ phí và các khoản phải nộp khác

=> Lưu ý: Khoản chi phí phạt vi phạm hành chính này không được tính vào chi phí được trừ khi tính thuế TNDN

– Khi nộp tiền phạt (mã NDKT 4918)

Nợ 3339 – Phí, lệ phí và các khoản phải nộp khác

Có 111, 112

Phần 5: Hạch toán truy thu thuế TNDN (điều chỉnh số liệu sau thanh tra)

Căn cứ vào kết luận thanh tra và xử phạt vi phạm hành chính của cơ quan thế

– Hạch toán tăng khoản tiền thuế TNDN bị truy thu:

Nợ 4211

Có 3334: số tiền bị truy thu

– Hạch toán khi nộp tiền thuế TNDN bị truy thu:

Nợ 3334

Có 111,112

– Còn tiền phạt chậm nộp hạch toán tương tự như trên

Bài viết liên quan được nhiều quan tâm:

|

Phần 6: Hạch toán thuế TNDN hoãn lại (theo TT 200)

1. Tài khoản sử dụng: Tài khoản 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

2. Nguyên tắc kế toán chi phí thuế thu nhập doanh nghiệp hoãn lại

– Khi lập Báo cáo tài chính, kế toán phải xác định chi phí thuế thu nhập hoãn lại theo quy định của Chuẩn mực kế toán “Thuế thu nhập doanh nghiệp”.

– Kế toán không được phản ánh vào tài khoản này tài sản thuế thu nhập hoãn lại hoặc thuế thu nhập hoãn lại phải trả phát sinh từ các giao dịch được ghi nhận trực tiếp vào vốn chủ sở hữu.

– Cuối kỳ, kế toán phải kết chuyển số chênh lệch giữa số phát sinh bên Nợ và số phát sinh bên Có TK 8212 – “Chi phí thuế thu nhập doanh nghiệp hoãn lại” vào tài khoản 911 – “Xác định kết quả kinh doanh”.

3. Phương pháp kế toán chi phí thuế thu nhập doanh nghiệp hoãn lại

– Chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm từ việc ghi nhận thuế thu nhập hoãn lại phải trả (là số chênh lệch giữa thuế thu nhập hoãn lại phải trả phát sinh trong năm lớn hơn thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm), ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 347 – Thuế thu nhập hoãn lại phải trả.

– Chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm từ việc hoàn nhập tài sản thuế thu nhập doanh nghiệp hoãn lại đã ghi nhận từ các năm trước (là số chênh lệch giữa tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm lớn hơn tài sản thuế thu nhập hoãn lại phát sinh trong năm), ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 243 – Tài sản thuế thu nhập hoãn lại.

– Ghi giảm chi phí thuế thu nhập doanh nghiệp hoãn lại (số chênh lệch giữa tài sản thuế thu nhập hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm), ghi:

Nợ TK 243 – Tài sản thuế thu nhập hoãn lại

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

– Ghi giảm chi phí thuế thu nhập doanh nghiệp hoãn lại (số chênh lệch giữa thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm lớn hơn thuế thu nhập hoãn lại phải trả phát sinh trong năm), ghi:

Nợ TK 347 – Thuế thu nhập doanh nghiệp hoãn lại phải trả

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

– Cuối kỳ kế toán, kết chuyển số chênh lệch giữa số phát sinh bên Nợ và số phát sinh bên Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại:

+ Nếu TK 8212 có số phát sinh Nợ lớn hơn số phát sinh Có, thì số chênh lệch ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

+ Nếu TK 8212 có số phát sinh Nợ nhỏ hơn số phát sinh Có, thì số chênh lệch ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 911 – Xác định kết quả kinh doanh.

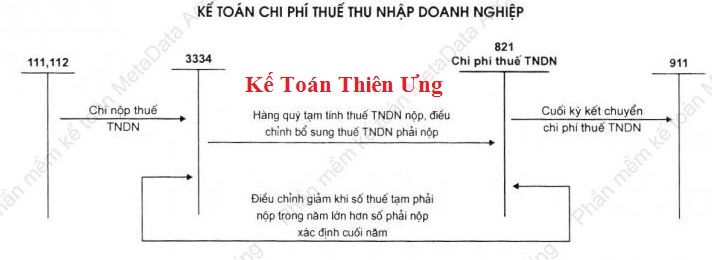

Sơ đồ hạch toán thuế thu nhập doanh nghiệp: