Bài tập kế toán thuế thu nhập doanh nghiệp về cách tính và hạch toán chi phí và số tiền phải nộp khi tạm tính và quyết toán thuế TNDN

Bài tập 1: Tính thuế TNDN tạm tính quý và hạch toán chi phí thuế phải nộp khi tạm tính:

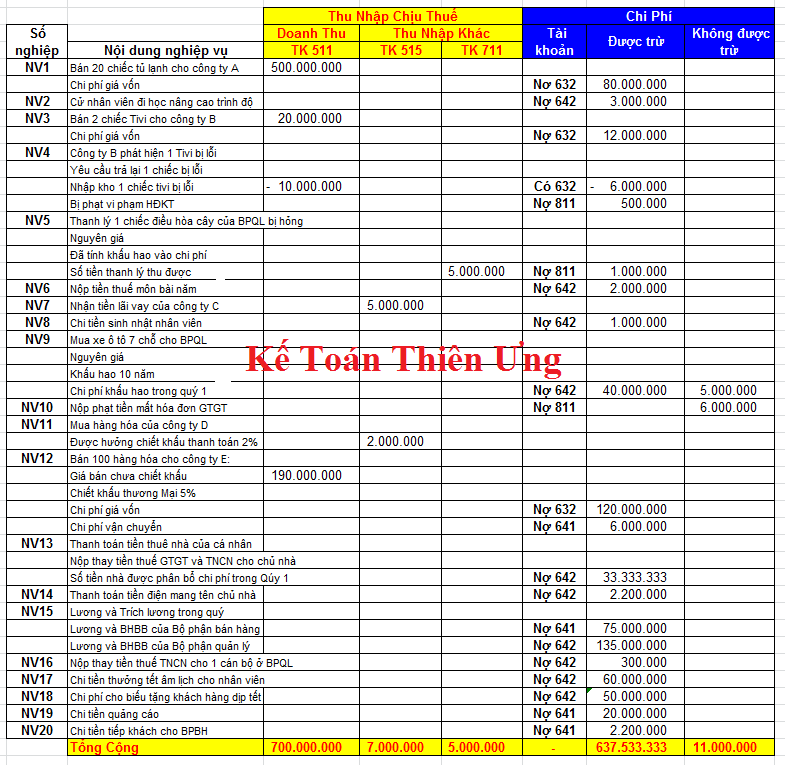

Trong Qúy 1 năm 2021, Công ty Thiên Ưng có các nghiệp vụ phát sinh như sau:

| Số nghiệp vụ | Nội dung nghiệp vụ | Tổng số tiền | Ghi chú |

| NV1 | Bán 20 chiếc tủ lạnh cho công ty A | 500.000.000 | Chưa bao gồm VAT 10% |

| Chi phí giá vốn | 80.000.000 | ||

| NV2 | Cử nhân viên đi học nâng cao trình độ | 3.000.000 | |

| NV3 | Bán 2 chiếc Tivi cho công ty B | 22.000.000 | Đã bao gồm VAT 10% |

| Chi phí giá vốn | 12.000.000 | ||

| NV4 | Công ty B phát hiện 1 Tivi bị lỗi | ||

| Yêu cầu trả lại 1 chiếc bị lỗi | |||

| Nhập kho 1 chiếc tivi bị lỗi | 6.000.000 | ||

| Bị phạt vi phạm HĐKT | 500.000 | Có thỏa thuận trên HĐKT | |

| NV5 | Thanh lý 1 chiếc điều hòa cây của BPQL bị hỏng | ||

| Nguyên giá | 35.000.000 | ||

| Đã khấu hao tính vào chi phí | 34.000.000 | ||

| Số tiền thanh lý thu được | 5.500.000 | Đã bao gồm VAT 10% | |

| NV6 | Nộp tiền thuế môn bài năm 2020 | 2.000.000 | |

| NV7 | Nhận tiền lãi vay của công ty C | 5.000.000 | |

| NV8 | Chi tiền sinh nhật nhân viên | 1.000.000 | Đúng theo quy chế |

| NV9 | Mua xe ô tô 7 chỗ cho BPQL | ||

| Nguyên giá | 1.800.000.000 | ||

| Khấu hao 10 năm | |||

| Chi phí khấu hao trong quý 1/2020 | 45.000.000 | ||

| NV10 | Nộp phạt tiền mất hóa đơn GTGT | 6.000.000 | |

| NV11 | Mua hàng hóa của công ty D | 100.000.000 | Đã thanh toán |

| Được hưởng chiết khấu thanh toán 2% | 2.000.000 | Đã nhận được tiền CK | |

| NV12 | Bán 100 hàng hóa cho công ty E: | ||

| Giá bán chưa chiết khấu | 220.000.000 | Đã VAT 10% | |

| Chiết khấu thương Mại 5% trên HĐ | 11.000.000 | CK trên giá đã có VAT | |

| Chi phí giá vốn | 120.000.000 | ||

| Chi phí vận chuyển | 6.600.000 | Đã VAT 10% và được khấu trừ | |

| NV13 | Thanh toán tiền thuê nhà của cá nhân | 120.000.000 | Không có hóa đơn |

| Nộp thay tiền thuế GTGT và TNCN cho chủ nhà | 13.333.333 | HĐ thỏa thuận khoản thuế DN trả | |

| Số tiền nhà được phân bổ chi phí trong Qúy 1 | 33.333.333 | ||

| NV14 | Thanh toán tiền điện mang tên chủ nhà | 2.000.000 | Chưa VAT 10%, HĐ thể hiện DN trả |

| NV15 | Lương và Trích lương trong quý | ||

| Lương và BHBB của Bộ phận bán hàng | 75.000.000 | ||

| Lương và BHBB của Bộ phận quản lý | 135.000.000 | ||

| NV16 | Nộp thay tiền thuế TNCN cho 1 cán bộ ở BPQL | 300.000 | (Có thỏa thuận trên HĐLĐ) |

| NV17 | Chi tiền thưởng tết âm lịch cho nhân viên | 60.000.000 | Đúng theo quy chế |

| NV18 | Chi phí cho biếu tặng khách hàng dịp tết | 55.000.000 | Đã bao gồm VAT 10% |

| NV19 | Chi tiền quảng cáo | 20.000.000 | Chưa VAT 10%, được khấu trừ |

| NV20 | Chi tiền tiếp khách cho BPBH | 2.200.000 | Nhận hóa đơn bán hàng (HĐ trực tiếp) |

Thêm thông tin về công ty Thiên Ưng:

+ Kê khai thuế GTGT theo phương pháp khấu trừ

+ Hạch toán kế toán theo thông tư 200

+ Hoạt động trong lĩnh vực buôn bán, thương mại thông thường.

+ Hoạt động trong lĩnh vực buôn bán, thương mại thông thường.

+ Áp dụng mức thuế suất: 20%

+ Năm 2020, công ty Thiên Ưng Quyết toán thuế TNDN lãi (đã nộp thuế đầy đủ)

+ Năm 2020, công ty Thiên Ưng Quyết toán thuế TNDN lãi (đã nộp thuế đầy đủ)

Đề bài yêu cầu:

1. Xách định từng khoản: doanh thu, thu nhập khác, chi phí được trừ, và chi phí không được trừ

2. Tính ra số thuế TNDN tạm tính phải nộp của quý 1 năm 2021

3. Hạch toán chi phí thuế TNDN và số tiền phải nộp theo tạm tính

Đáp Án:

Để làm được bảng tính trên các bạn cần tham khảo nội dung tại các bài viết sau:

Căn cứ vào số liệu trên, chúng ta thực hiện tính thuế TNDN tạm tính cho quý 1/2021 như sau:

Công thức tính thuế TNDN:

Thuế TNDN phải nộp = Thu nhập tính thuế X Thuế suất

Thu nhập tính thuế = Thu nhập chịu thuế – Thu nhập miễn thuế – Các khoản lỗ được kết chuyển theo quy định

Thu nhập chịu thuế = Doanh thu – Chi Phí được trừ + Thu nhập khác

Đưa số liệu vào như sau:

Thu nhập chịu thuế = 700.000.000 – 637.533.333 + (7.000.000 + 5.000.000) = 74.466.667

Thu nhập tính thuế = 74.466.667 – 0 – 0 = 74.466.667 (Vì Thiên Ưng không có thu nhập miễn thuế và không có số lỗ được chuyển)

Thuế TNDN phải nộp = 74.466.667 X 20% = 14.893.333

Thu nhập tính thuế = 74.466.667 – 0 – 0 = 74.466.667 (Vì Thiên Ưng không có thu nhập miễn thuế và không có số lỗ được chuyển)

Thuế TNDN phải nộp = 74.466.667 X 20% = 14.893.333

Hạch toán Thuế thu nhập doanh nghiệp tạm tính của quý 1 như sau:

– Bút toán tính thuế TNDN vào chi phí:

– Bút toán tính thuế TNDN vào chi phí:

Nợ 8211: 14.893.333

Có 3334: 14.893.333

– Khi đi nộp tiền, căn cứ vào giấy nộp tiền vào NSNN (điện tử, qua mạng) hạch toán:

Nợ 3334: 14.893.333

Có 1121: 14.893.333

* Lưu ý:

– Chi phí để đưa vào tính thuế TNDN là chi phí được trừ

– Khi làm việc ở bên ngoài thực tế, tại thời điểm tạm tính ở các quý các bạn có thể chưa cần loại ngay các khoản chi phí không được trừ này ra. Mà để khi làm tờ khai QTT TNDN vào cuối năm tiến hành loại ra cũng được (đưa vào chỉ tiêu B4 trên tờ khai QTT TNDN).

– Để biết chi tiết về cách tính các bạn tham khảo tại đây: Cách tạm tính thuế TNDN theo quý

Bài tập 2: Hạch toán thuế TNDN hàng năm

Thông tin:

Công ty Thiên Ưng thành lập tháng 1 năm 2021

Thuế suất áp dụng: 20%

Thuế suất áp dụng: 20%

Vào năm 2021, Cách quý có số liệu phát sinh như sau:

– Tạm tính Qúy 1: Lãi 5 triệu (Đã nộp thuế bằng điện tử)

– Tạm tính Qúy 2: Lãi 12 triệu (Đã nộp tiền thuế bằng điện tử)

– Tạm tính Qúy 3: Lỗ 3 triệu

– Tạm tính Qúy 4: Lãi 10 triệu (Đã nộp tiền thuế bằng điện tử)

– Khi quyết toán thuế TNDN ra lãi 30 triệu

Yêu cầu:

+ Hạch toán thuế TNDN tại các quý

+ Hạch toán thuế TNDN chênh lệch khi quyết toán

+ Hạch toán kết chuyển chi phí thuế TNDN vào cuối kỳ kế toán để xác định kết quả kinh doanh

Đáp án:

1. Hạch toán tại các quý khi tạm tính:

1.1. Hạch toán tạm tính quý 1:

– Chi phí thuế:

Nợ 8211: 1.000.000

Có 3334: 1.000.000

– Nộp tiền thuế:

Nợ 3334: 1.000.000

Có 1121: 1.000.000

1.2. Hạch toán tạm tính quý 2:

– Chi phí thuế:

Nợ 8211: 2.400.000

Có 3334: 2.400.000

– Nộp tiền thuế:

Nợ 3334: 2.400.000

Có 1121: 2.400.000

1.3. Hạch toán tạm tính quý 3:

Vì quý 3 lỗ không phải nộp tiền thuế TNDN tạm tính nên quý 3 không phải hạch toán thuế TNDN tạm tính quý

1.4. Hạch toán tạm tính quý 4:

– Chi phí thuế:

Nợ 8211: 2.000.000

Có 3334: 2.000.000

– Nộp tiền thuế:

Nợ 3334: 2.000.000

Có 1121: 2.000.000

2. Hạch toán thuế TNDN chênh lệch khi quyết toán

Do khi quyết toán thuế TNDN ra lãi 30 triệu nên số tiền thuế phải nộp của cả năm là: 30.000.000 x 20% = 6.000.000

Nhưng thực tế trong năm đã nộp ở Qúy 1 + 2 + 4: 1.000.000 + 2.400.000 + 2.000.0000 = 5.400.000

=> Phần chênh lệch là 6.000.000 – 5.400.000 = 600.000

Do nộp tạm tính ít hơn số phải nộp của cả năm khi quyết toán => Số tiền 600.000 là nộp thiếu, còn phải nộp thêm (tức là tăng tiền thuế)

=> Hạch toán phần chênh lệch đó như sau:

Nợ 8211: 600.000

Có 3334: 600.000

3. Hạch toán kết chuyển vào 911

Xác định:

+ Tổng phát sinh Nợ của TK 8211: 6.000.000

+ Tổng phát sinh có của TK 8221: 0

Do tài khoản 8211 Có số phát sinh Nợ lớn hơn phát sinh Có

Nên phần chênh lệch sẽ được hạch toán như sau:

Nợ 911: 6.000.000

Có 8211: 6.000.000