Hướng dẫn cách làm quyết toán thuế TNDN năm 2021

Thuế TNDN là loại thuế có kỳ tính thuế theo Năm. Nhưng hàng quý doanh nghiệp phải tạm tính ra số tiền thuế TNDN tạm nộp rồi cuối năm thực hiện tính toán lại xem cả năm đó doanh nghiệp có phải nộp thuế hay không?

+ Nếu số tạm nộp 4 quý mà ít hơn khi quyết toán => DN nộp thiếu tiền thuế TNDN => DN phải Nộp thêm phần tiền thuế thiếu đó (và có thể bị tính tiền chậm nộp nếu chênh từ 20% số quyết toán so với số tạm tính).

Sau đây, sẽ hướng dẫn các bạn khai quyết toán thuế TNDN theo mẫu số 03/TNDN ban hành kèm theo 151/2014/TT-BTC.

Chúng ta sẽ thực hiện làm tờ khai quyết toán trên phần mềm HTKK:

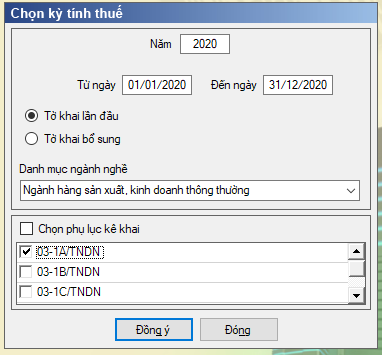

Các bạn mở PM HTKK, Chọn: “Thuế Thu Nhập Doanh Nhiệp”, chọn “Quyết toán TNDN năm (03/TNDN)” Phần mềm sẽ hiện thị ra Bảng “Chọn kỳ tính thuế”

+ Năm quyết toán.

+ Chọn phụ lục kê khai: chúng ta cần chọn 2 phụ lục cơ bản dành cho ngành sx kd thông thường là:

Phụ lục 03-2A/TNDN: Chuyển lỗ từ hoạt động sản xuất kinh doanh.

Chọn xong các bạn ấn “Đồng ý” phần mềm sẽ xuất hiện giao diện của tờ khai quyết toán như sau:

Trình Tự Làm Tờ Khai Quyết Toán Thuế TNDN Trên PM HTKK

Bước 1: Hoàn thiện Phụ lục 03-1A/TNDN trước

Bước 2: Làm tờ khai quyết toán 03/TNDN:

1. Điều chỉnh Tăng/ Giảm Tổng lợi nhuận kế toán trước thuế (chỉ tiêu A1) theo quy định của Luật thuế TNDN để xác định Thu nhập chịu thuế tại các chỉ tiêu B

– Thực hiện điều chỉnh ở các chỉ tiêu từ [B1] – [B14] (Nếu có).

– Quan tâm nhất đến Chỉ tiêu [B4] – Các khoản chi không được trừ)

=> Kết quả được thể hiện tại Chỉ tiêu [B13] – Thu nhập chịu thuế từ hoạt động SXKD Số liệu tại chỉ tiêu [B13] này dùng để xác định thu nhập tính thuế tại mục C

2. Xác định thu nhập tính thuế (Tại mục C) là: âm hay dương

– Nếu trong năm, DN có các khoản Thu nhập miễn thuế thì đưa số liệu vào Chỉ tiêu [C2] Thu nhập tính thuế được xác định tại Chỉ tiêu [C4] như sau:

* Trường hợp 1: Nếu Thu nhập tính thuế tại chỉ tiêu C4 có giá trị âm (giá trị xuất hiện trong ngoặc đơn)

– Không thực hiện làm phụ lục chuyển lỗ 03-2A/TNDN.

– Không thực hiện làm phụ lục khai Giảm 30% số thuế TNDN.

=> Thực hiện lần lượt các mục sau:

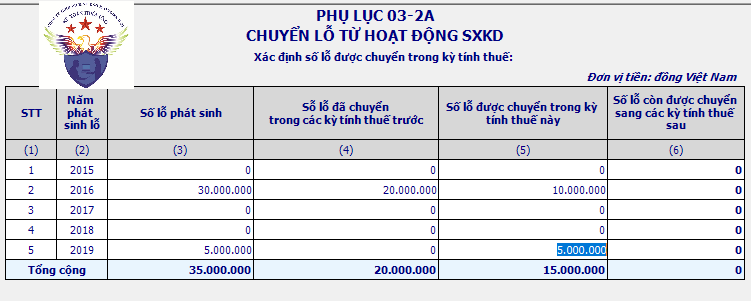

2.1 . Chuyển Lỗ (nếu có): Nếu các năm trước DN có số lỗ chưa chuyển hết (5 năm gần nhất) thì thực hiện chuyển lỗ

-> Thực hiện tại Phụ lục 03-2A/TNDN để phần mềm tự động tổng hợp số liệu lên Chỉ tiêu [C3a]

– Lỗ từ hoạt động SXKD được chuyển trong kỳ

-> Sau khi chuyển lỗ xong thì xác định kết quả tại [C4]:

+ Nếu [C4] > 0 => Thì thực hiện tính thuế như dưới đây

2.2. Trích lập quỹ khoa học công nghệ (nếu có): Chỉ tiêu [C5] 2.3. Tính thuế: Nếu không có số lỗ được chuyển hoặc chuyển lỗ xong mà Chỉ tiêu [C4] – Thu nhập tính thuế vẫn còn số tiền (tức [C4] > 0) thì đó chính là số thu nhập phải tính thuế:

2.4. Khai giảm 30% số thuế TNDN phải nộp của năm 2020

2.5. Xác định số thuế TNDN đã tạm nộp trong năm (nếu có):

Bước 3: Xác định kết quả kê khai quyết toán TNDN trên tờ khai 03/TNDN:

Kết quả được thể hiện tại chỉ tiêu [G] – Tổng số thuế TNDN còn phải nộp:

+ Nếu chỉ tiêu [G] có kết quả dương => Đây là số tiền thuế TNDN còn phải nộp thêm (hạn nộp tiền chính là thời hạn nộp tờ khai QTT TNDN)

Ngoài ra: cần xem xét đến chỉ tiêu [H] và [I] => Nếu chỉ tiêu [I] có phát sinh số tiền dương thì thực hiện kê khai chỉ tiêu [M1] và [M2]

Sau đây, sẽ hướng dẫn các bạn thiện lần lượt các Bước trên qua các chỉ tiêu trên phần mềm HTKK:

Bước 1: Làm Phụ lục 03-1A/TNDN:

– Căn cứ: Số liệu được đưa vào chỉ tiêu trên PL 03-1A/TNDN được lấy tại:

+ Thông tư 200/2014/TT-BTC: Mẫu B02-DN

Mẫu 03-1A/TNDN:

Chi tiết về cách làm các bạn xem tại đây: Cách làm phụ lục 03-1A/TNDN kết toán hoạt động sản xuất kinh doanh

Bước 2: Làm tờ khai quyết toán 03/TNDN

Trong đó lưu ý đến một số chỉ tiêu sau:

Chỉ tiêu [04] – Ngành nghề có tỷ lệ doanh thu cao nhất;

Chỉ tiêu [05] – Tỷ lệ (%) của ngành nghề kinh doanh có tỷ lệ doanh thu cao nhất trên tổng doanh thu của kỳ tính thuế.

– Chỉ tiêu [A1] – Tổng lợi nhuận kế toán trước thuế TNDN: Chỉ tiêu này phản ánh tổng số lợi nhuận thực hiện của cơ sở kinh doanh trong kỳ tính thuế theo quy định của pháp luật về kế toán.

Số liệu trên chỉ tiêu này được lấy từ Phụ lục 03-1A/TNDN.

– Các chỉ tiêu B: Từ B1 đến B14 là các chỉ tiêu điều chỉnh. Sở dĩ có các chỉ tiêu này là do có sự chênh lệnh giữa Luật kế toán và Luật Thuế:

+ Về doanh thu:

| Doanh thu kế toán | DT Thuế |

| Được ghi nhận theo chuẩn mực kế toán số 14 | Được ghi nhận theo điều 5 của TT 78/2014/TT-BTC (sửa đổi bởi Điều 3 Thông tư 96/2015/TT-BTC) |

+ Về chi phí

| Chi phí kế toán | Chi phí thuế |

| Là toàn bộ chi phí mà DN các bạn đã bỏ ra để thực hiện hoạt động sxkd | Là chi phí được trừ – đáp ứng điều kiện của luật thuế TNDN (Tại điều 6 của TT 78 sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC) |

Về mặt tổng quan thì Luật kế toán và Luật thuế cũng thường xuyên thay đổi để phù hợp với nhau hơn nên kế toán giảm bớt công tác theo dõi, ghi nhận sự khác biệt giữa 2 loại luật này. Xong chúng ta cũng vẫn phải chú ý đến chỉ tiêu B4 – Các khoản chi phí không được trừ.

– Chỉ tiêu [B4] – Các khoản chi không được trừ khi xác định thu nhập chịu thuế: Chỉ tiêu này phản ánh toàn bộ các khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo quy định của Luật thuế TNDN (Quy định tại khoản 2 điều 6 của TT 78 và được sửa đổi bổ sung tại: Điều 1 Thông tư 151/2014/TT-BTC, Điều 4 và điều 14 Thông tư 96/2015/TT-BTC, Điều 1 Thông tư 151/2014/TT-BTC)

Trên mẫu tờ khai các bạn thấy Công Ty đang để B4 : 45.000.000 (là các khoản chi phí không được trừ phát sinh trong năm 2020 – do không đáp ứng được điều kiện tính vào CP được trừ (Theo quy định tại điều 6 của TT 78 sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC).

Các chỉ B còn lại: B2/B3/B5/B6/B7/B9/B10/B11 – Các muốn biết nó là cái gì thì chỉ cần đặt con trỏ chuột vào ô đó rồi ấn F1 – là ra.

Sang các chỉ tiêu C

– Chỉ tiêu C1 – TNCT = B13: Phần mềm tự động nhảy.

– Chỉ tiêu [C2] – Thu nhập miễn thuế: là khoản thu nhập được miễn không tính vào thu nhập tính thuế trong năm theo quy định của Luật thuế TNDN tại điều 8 của TT 78 (Điều 6 Thông tư 96/2015/TT-BTC). Đều là các khoản rất ít gặp. Các bạn muốn biết thì ấn F1.

Nếu DN bạn không có TN Miễn thuế thì các bạn bỏ qua C2.

– Chỉ tiêu [C3] – Chuyển lỗ và bù trừ lãi lỗ:

Theo Nguyên tắc chuyển lỗ là: Chỉ chuyển khi trong kỳ có lãi nên

Trước khi thực hiện C3 – Các bạn cần kiểm tra C4 – TNTT trước: xem C4 âm hay dương.

TH1: C4 âm – (có số liệu ở trong ngoặc)

Với Trường hợp này các bạn không thực hiện chuyển lỗ (vì lỗ rồi => không phải nộp thuế => nên không phải chuyển).

Khi C4 ra âm – năm nay DN không phải nộp thuế nhưng cũng có thể trong kỳ các bạn đã tạm các quý ra số tiền thuế TNDN phải nộp và đã mang tiền đi nộp

Ví dụ:

Q1/2020: Lãi: 10tr => mang tiền đi nộp 10tr (Sao lãi mà không chuyển lỗ mà mang tiền đi nộp? Vì không có lỗ để chuyển – Năm 2019 Lãi – đã đóng thuế thì sẽ ko có số lỗ chuyển kỳ sau)

Q2/2020: Lãi 5tr => mang 5tr đi nộp

Q3/2020: Lỗ 5 tr => Không phải nộp thuế.

Q4/2020: Lỗ 12 tr => Không phải nộp.

Đến cuối năm, thực hiện làm QTT TNDN năm 2020: ra C4= – 2tr (Lỗ 2tr)

C4 ra âm 2tr thì chứng tỏ năm 2020 Thiên Ưng không phải nộp tiền thuế TNDN nhưng thực tế Q1 + Q2 đã nộp: 10 tr + 5tr = 15tr.

Số tiền 15tr đã nộp này gọi là Số tiền TNDN nộp thừa.

Chốt lại: TH C4 âm: thì không thực hiện chuyển lỗ tại C3 mà chỉ cần quan tâm đến E1:

+ Nếu trong năm không có số tiền đã nộp tạm tính các quý thì không cần quan tâm đến E1 – Tờ khai QTT được hoàn thiện tại đây.

+ Nếu trong năm có số tiền đã nộp như ví dụ trên đưa vào E1 để phần mềm hiện thị lên chỉ tiêu G (âm) => Đây là số tiền thuế nộp thừa.

Các chỉ tiêu còn lại chúng ta không cần thực hiện nữa => Tiến hành kết xuất tờ khai XML và gửi qua mạng là xong.

TH2: C4 dương:

C4 dương là có thu nhập bị tính thuế. Nếu các kỳ trước DN có số lỗ chưa chuyển hết. Thì thực hiện chuyển lỗ vào chi tiêu C3a – Thông qua phụ lục chuyển lỗ 03-2A/TNDN

Sau khi chuyển lỗ xong chúng ta thấy C3 = 15.000.0000. Làm C4 giảm 15.000.000 Nhưng C4 vẫn còn dương – Tức là vẫn còn thu nhập để tính thuế: 500.000.000

Chúng ta sẽ bị tính thuế trên khoản C4 dương này.

– Chỉ tiêu [C5] – Trích lập quỹ khoa học công nghệ (nếu có): ấn F1.

Ở Đây Thiên Ưng áp dụng mức Thuế suất 20%

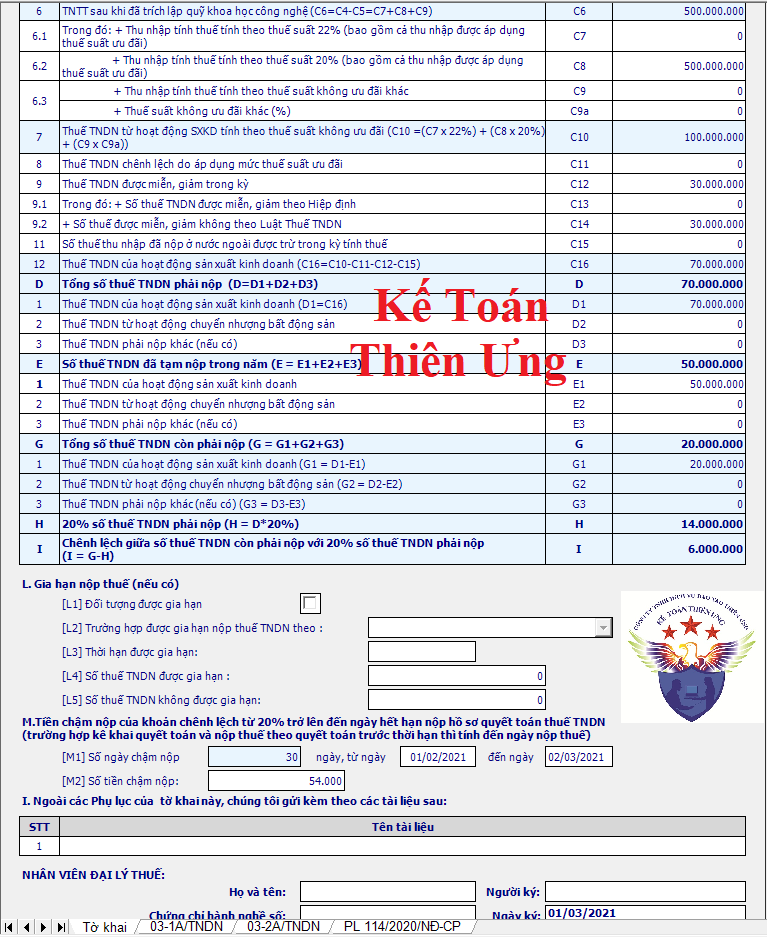

Sau khi gõ xong chúng ta thấy phần mềm tự động tính ra số tiền Thuế TNDN phải nộp tại chỉ tiêu D là 100.000.000

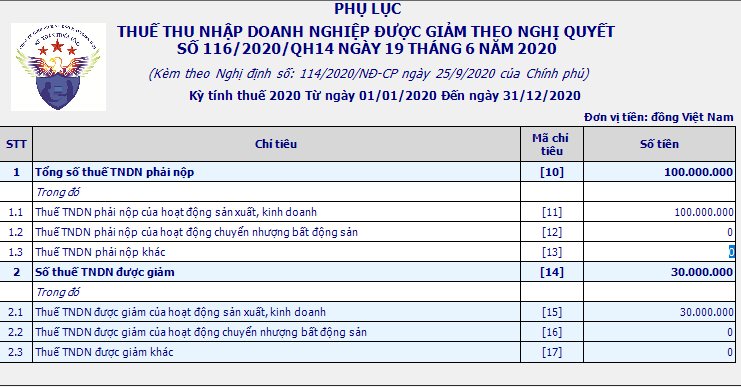

Khi phát sinh số thuế TNDN phải nộp mà doanh nghiệp của bạn thuộc đối tượng: có tổng doanh thu năm 2020 không quá 200 tỷ đồng thì DN được giảm 30% số thuế TNDN phải nộp của kỳ tính thuế TNDN năm 2020 thì các bạn tiến hành:

Khai giảm 30% số thuế TNDN phải nộp của năm 2020

-> Thực hiện khai số thuế được giảm vào phụ lục PL 114/2020/NĐ-CP để phần mềm tự động tổng hợp số liệu lên Chỉ tiêu [C14] – Số thuế được miễn, giảm không theo Luật thuế TNDN trên tờ khai QTT

-> Thực hiện khai số thuế được giảm vào phụ lục PL 114/2020/NĐ-CP để phần mềm tự động tổng hợp số liệu lên Chỉ tiêu [C14] – Số thuế được miễn, giảm không theo Luật thuế TNDN trên tờ khai QTT

– Chỉ tiêu E: Số thuế TNDN đã tạm nộp trong năm: 1 năm có 4 quý và theo quy định chúng ta phải tạm tính ra số tiền thuế TNDN tạm nộp hàng quý vào NS. Nếu trong năm các bạn đã tính ra số tiền phải nộp thì các bạn đưa số tiền đó vào chỉ tiêu E1:

+ Chỉ tiêu [E1] – Thuế TNDN của hoạt động sản xuất kinh doanh: Chỉ tiêu này phản ánh số thuế TNDN tạm nộp trong năm – CĂN CỨ VÀO GIẤY NỘP TIỀN THUẾ TNDN vào NS. (không bao gồm chứng từ nộp cho các khoản thuế nợ của các kỳ tính thuế trước và số thuế nộp theo quyết định truy thu của các cơ quan có thẩm quyền (nếu có).)

Được xác định như sau:

– Nếu có số thuế TNDN nộp thừa của năm trước thì các bạn cũng đưa vào chỉ tiêu E1 này:

Ví dụ: Trong năm 2020, Thiên Ưng có các chứng từ nộp thuế TNDN của hoạt động sản xuất kinh doanh như sau:

– Ngày 15/4/2020, nộp thuế TNDN tạm nộp quý I/2020 là 20.000.000 (1)

– Ngày 25/7/2020, nộp thuế TNDN tạm nộp quý II/2020 là 10.000.000. (2)

– Ngày 22/10/2020, nộp thuế TNDN tạm nộp quý III/2020 là 20.00.000. (3)

– Ngày 2/11/2020, nộp thuế TNDN theo quyết định của cơ quan thuế qua thanh tra, kiểm tra là 10 triệu đồng.

– Ngày 25/1/2021, nộp thuế TNDN tạm nộp quý IV/2020 là 10.000.000 (4)

Phân thích G/H/I

– Chỉ tiêu G: Thuế TNDN còn phải nộp – là phần chênh lệch giữa tạm tính so với quyết toán: G1 = D1 – E1 (Phần mềm tự tính)

+ Nếu Chỉ tiêu [G] mà âm (ở trong ngoặc): Đây là số tiền thuế TNDN mà DN nộp thừa. (Không phải nộp, các bạn có thể làm thủ tục hoàn hoặc chuyển sang kỳ sau). G mà âm thì tờ khai quyết toán hoàn thành tại đây. Các bạn kết xuất tờ khai và gửi.

+ Nếu Chỉ tiêu [G] mà dương: Đây là số tiền thuế TNDN mà DN còn phải nộp. Thì ngoài việc mang số tiền phát sinh dương tại G đi nộp – Chúng ta cần quan tâm thêm:

– Chỉ tiêu H và I: chênh lệch 20% (Phần mềm tự tính)

Theo điều 17 của TT 151/2014/TT-BTC: Hàng quý doanh nghiệp không phải làm tờ khai thuế TNDN tạm tính quý chỉ việc tính ra số tiền tạm nộp. Nhưng đến khi quyết toán mà ra chênh lệch từ 20% số tiền QT so với số tạm tính thì bị phạt chậm nộp.

Quyết toán: D ra 70.000.000 (Là số tiền phải nộp trong năm)

Tức là phần chênh lệch dưới 20% => suy ra không bị phạt nộp chậm

Nhập vào trong phần mềm: E1 = 63.000.000 ra:

H = 14.000.000 => đây là số tiền được chênh là không bị phạt (20% X 70.000.000 = 14tr)

I = (7.000.000) => ra âm -> đây là số tiền thuế còn được chênh nữa

(chúng ta đang được quyền chênh 20% của 70.000.000 = 14.000.000 => mà chúng ta chỉ chênh có 7.000.000 thôi nên không bị phạt chậm nộp)

Ví dụ 2: Tạm nộp 4 quý E1: 50.000.000 => Chênh: 20.000.000 => chiếm gần 29%

(Lớn hơn 20% => bị phạt)

H = 14.000.000 => đây là số tiền được chênh là không bị phạt.

I = 6.000.000 => Khi I ra dương đây là số tiền thuế chênh quá 20% (H) (20tr-14tr=6tr) => sẽ bị tính tiền chậm nộp: Thông qua chỉ Tiêu M

Từ ngày: Phần mềm đang để mặc định là 1/2/2021 (Là ngày chúng ta bắt đầu bị tính tiền chậm nộp)

Đến ngày: Là ngày chúng ta sẽ mang số tiền phát sinh dương tại chỉ tiêu G đi nộp. (Các bạn làm xong quyết toán mà G ra dương và ngày nào các bạn mang số tiền đó đi nộp thì các bạn điều vào đây)

VD: Công Ty dự tính là ngày 03/03/2021 đi nộp nốt 20.000.000 tại chỉ tiêu G thì T/Ư điền vào ô đến ngày là: 02/03/2021 (ngày liền kề trước ngày số tiền thuế tăng thêm đã nộp vào ngân sách nhà nước.)

– Chỉ tiêu [M2] – Số tiền chậm nộp: PM tự tính:

Chúng ta thấy chỉ tiêu I mà xuất hiện dương thì chắc chắn phải tính tiền chậm nộp => chỉ cần nó về 0 hoặc âm Thì M2 = 0

Để I = 0 hoặc âm thì số tiền phát sinh tại chỉ tiêu này phải nằm trên E1. các bạn đưa I = 6.000.000 lên chiêu E1 => M2 = 0. Để đưa được 6.000.000 này vào E1 thì các bạn phải nộp nó trước ngày 31/1/2021.

CÁC BẠN KẾT XUẤT TỜ KHAI XML VÀ GỬI QUA MẠNG

– Doanh nghiệp có năm tài chính trùng năm dương lịch: Ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch (ngày 31/3/2021).